КБК - страховые взносы от несчастных случаев 2017-2018 годов предполагают его указание в платежках по перечислениям в ФСС - значительно отличается от КБК при уплате взносов по больничным и декретным. Рассмотрим, чем это может быть обусловлено и какие именно коды следует применять плательщикам взносов в тех или иных случаях.

КБК для уплаты взносов от несчастных случаев

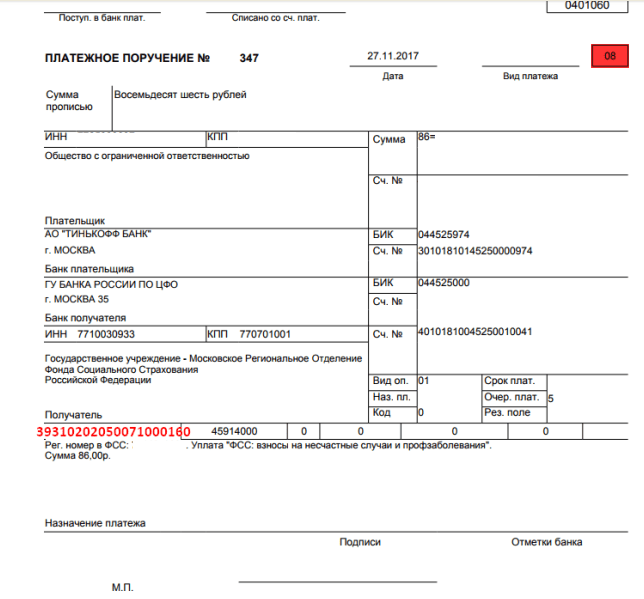

В рамках реформы по передаче части полномочий государственных фондов в ФНС соответствующие компетенции по администрированию взносов на травматизм не были переданы налоговикам. «Несчастные» взносы, как и прежде, уплачиваются непосредственно в ФСС. Данное обстоятельство предопределяет использование в платежках по взносам КБК с кодом администратора взносов в лице соответствующего государственного фонда: 39310202050071000160, в котором первые 3 цифры (393) соответствуют коду ФСС.

Чтобы образовать КБК, который применяется для пеней по взносам от несчастных случаев, в указанном коде 14-й и 15-й знаки (под значением 10) нужно заменить на 21, то есть в поле 104 поручения при уплате пеней указывается КБК 39310202050072100160. В КБК в платежках по штрафам значение 10 меняется на 30.

Подробнее об этом см. в статье .

«Несчастные» взносы как за расчетные периоды 2017-2018 годов, так и за предыдущие годы следует отправить по реквизитам территориального отделения соцстраха. Подробности см. в материале .

Образец платежки по «несчастным» взносам можно скачать .

Платежку на взносы по больничным и декретным следует оформить с данными ФНС по месту учета плательщика взносов и в поле 104 указать соответствующий платежу код бюджетной классификации. Чтобы плательщики не ошибались при внесении кодов по взносам, находящимся под контролем ФНС, налоговики подготовили .

Начисление и уплата страховых взносов от несчастных случаев в 2017-2018 годах: нюансы

Начисление «несчастных» взносов осуществляется только работодателями. Применяемый каждым из них тариф зависит от основного вида деятельности работодателя (класса профессионального риска). Всего предусмотрено 32 класса риска: самому низкому соответствует тариф 0,2%, самому высокому — 8,5%.

О величине существующих тарифов подробнее читайте в статье .

При начислении учитываются имеющие место льготы, установленные скидки и надбавки к тарифам.

Расчет платежей производится ежемесячно (п. 9 ст. 22.1 закона «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ), но ведется нарастающим итогом (на доходы, полученные работником с начала года). Сумма, причитающаяся к уплате за последний месяц, рассчитывается как разница между начисленной нарастающим итогом суммой и величиной платежа, полученной за предшествующий период (также определенный нарастающим итогом, но с включением в него предшествующего расчетному месяца). Конечный результат расчета выражается в рублях и копейках.

Отдельно считают взносы обособленные подразделения, самостоятельно производящие выплату зарплаты.

Срок для уплаты соответствует 15-му числу месяца, следующего за месяцем начисления очередной суммы взносов, и может переноситься на более позднюю дату при совпадении с выходным днем (п. 4 ст. 22 закона № 125-ФЗ).

Итоги

Взносы на страхование от несчастных случаев перечисляются напрямую в ФСС (в отличие от взносов по больничным и декретным, которые платятся в ИФНС). Данный факт отражается в структуре КБК, которые начинаются с цифр 393, соответствующих коду ФСС.

С середины 2016 года стало известно, что некоторые функции ФСС и Пенсионного фонда возьмет на себя налоговая служба. Причины подобного изменения напрямую не сообщаются. Вероятно, это внутренние государственные перестановки. Нас просто ставят перед фактом. Это повлекло за собой смену кодов бюджетной классификации (КБК). Рассмотрим актуальные КБК по страховым взносам согласно изменениям в 2017 году.

Страховые взносы – это платежи юридических лиц за физических лиц. Ими могут быть сотрудники организации, либо лица, которые оказывают организации какие-либо услуги. Зачем это нужно? Государство, таким образом, пытается дать работникам социальные гарантии через работодателя.

Работник получает заработную плату, но этого недостаточно. Он должен быть уверен, что если он заболеет, то не останется на длительное время без денежных средств. Если сотрудник работает на производстве, где может получить травму, он должен знать, что система также защищает его интересы.

Именно поэтому работодатель ежемесячно платит взносы за сотрудника, возлагая на себя обязательства по обеспечению социальных гарантий.

КБК предназначаются для того, чтобы государственный орган правильно идентифицировал назначение платежа. В платежном поручении можно написать все, что угодно. Даже то, что не подразумевалось. Для этого придумали уникальные коды, чтобы избежать путаницы.

КБК для уплаты взносов по временной нетрудоспособности

Взносы по временной нетрудоспособности и материнству, ранее уплачиваемые в ФСС, с 2017 года работодатели платят в налоговую службу по месту пребывания.

- 18210202090071010160 — код для уплаты страховых взносов;

- 18210202090072110160 — код для уплаты начисленных пеней;

- 18210202090073010160 — код для уплаты штрафа.

Получите 267 видеоуроков по 1С бесплатно:

Заметим, что эти коды работодатели применяют с января 2017 года. В начале года возникло много вопросов у бухгалтеров, как уплачивать взносы правильно. Ведь взнос за отчетный месяц осуществляется в следующем месяце. В январе 2017 года работодатели платили за декабрь 2016. Как быть? Коды уже новые, ведомство официально сменилось, а оплата происходит за предыдущий год. Как поступать в таком случае?

Решение было предложено в одном из разъяснений ФНС. В январе 2017 года работодатели платят взносы по особому КБК, который был разработан для идентификации платежей в период перехода из одного ведомства в другое.

- 18210202090071000160 — взнос по временной нетрудоспособности и в связи с материнством за декабрь 2016;

- 18210202090072100160 — пени за 2016;

- 18210202090073000160 — штрафы за 2016.

В дальнейшем эти коды бюджетной классификации не будут применяться:

Коды бюджетной классификации за “травматизм”

Страхование по НС (несчастные случаи) и ПЗ (производственные травмы) остается под контролем ФСС. Как и раньше, процент устанавливается службой ежегодно на основе подтверждения основного вида деятельности. Коды не подверглись изменениям:

- 39310202050071000160 — уплата взносов;

- 39310202050072100160 — пени;

- 39310202050073000160 – штрафы.

Совет! До 15 апреля каждого года в ФСС необходимо подавать документы, подтверждающие основной вид деятельности. От этого документа будет напрямую зависеть сумма ежемесячных взносов на «травматизм».

Важно проанализировать деятельность компании за календарный год и вывести процентное соотношение кодов ОКВЭД. Это предотвратит переплату.

Особенности уплаты взносов

Немногие знают, как важно верно установить период в платежном поручении. Согласно КБК платеж пройдет практически с любой формулировкой. КБК в данном случае выступает главенствующим атрибутом платежа:

Система фиксирует его в базе, как успешный. Но если бухгалтер неверно проставил отчетный период, то возможна переплата за один календарный месяц и полная неуплата за другой. В данном случае ФСС имеет право начислить штраф за неуплату.

Подобная практика происходит нечасто, сотрудники ФСС формируют акт сверки расчетов с компанией и анализируют поступление средств. Но лучше изначально сделать правильно, чем потом что-то доказывать, когда придет требование о пояснении.

Также стоит отметить уплату страховых взносов за аренду. Бывает такое, что сотрудник фирмы или иное физическое лицо сдает в аренду фирме помещение или автомобиль. Нужно ли платить страховые взносы? Нет, не нужно. Потребность в уплате взносов возникает в тот момент, когда выполняется работа или услуга. В случае аренды услуга не оказывается. Это имущественные отношения. Правда, налог 13% НДФЛ заплатить все же придется.

Как не допустить ошибок в КБК

Каждый бухгалтер может допустить ошибку. Можно скопировать КБК не правильно, посмотреть не в том источнике или просто допустить опечатку. Со всеми случается. Мы советуем придерживаться ряда принципов, благодаря которым можно всегда верно совершать платежи:

- Сделайте один раз шаблон в банковской программе. Сегодня практически все банки внедрили такой удобный функционал.

- Обзаведитесь электронным справочником, их много. Они позволят получать актуальную информацию без лишних поисков. Удовольствие не бесплатное, но штрафы за ошибки тоже стоят денег.

- Проверяйте периодически КБК на сайте налоговой службы. Там можно совершенно бесплатно сформировать правильное платежное поручение для фирмы, а потом сравнить с тем, какое поручение составлено фактически.

- Можно выделить КБК, который внесли, и скопировать в поисковую строку в интернете. Поисковик идентифицирует, что это за код. Так можно понять правильность внесения КБК.

Каждый бухгалтер обязан знать, какие актуальные КБК действуют в 2018 году для уплаты страховых взносов на страхование от несчастных случаев на производстве и профессиональных заболеваний (их называют также взносы «на травматизм»). В данной статье приводим таблицу с действующими КБК, которые нужно указывать в платёжных поручениях на перечисление взносов в ФСС по травмам в 2018 году.

Взносы «на травматизм» в 2018 году

В 2018 году пенсионные и медицинские взносы, а также взносы по обязательному страхованию на случай временной нетрудоспособности и в связи с материнством продолжает администрировать Федеральная налоговая служба России. При этом страховые взносы «на травматизм» остаются под контролем органов Фонда социального страхования РФ.

Соответственно, в платежных поручениях на перечисление взносов на травматизм в 2018 году нужно указывать значения КБК, которые относят платеж в пользу ФСС.

Отчетность перед ФСС в 2018 году

В 2018 году отчитываться по пенсионным, медицинским и взносам по обязательному страхованию на случай временной нетрудоспособности и в связи с материнством нужно перед налоговиками. А по взносам «на травматизм» – перед ФСС. Ниже перед вами удобная таблица о том, куда сдавать отчетность в 2018 года по всем видам страховых взносов.

| Куда сдавать отчеты | Вид отчетности | Сроки представления |

| ИФНС России | Единый расчет по страховым взносам (кроме взносов на травматизм) | Ежеквартально не позднее 30-го числа следующего месяца: 3 мая 2018 года (30 апреля, 1 и 2 мая ‒ официальные нерабочие дни); 30 июля 2018 года; 30 октября 2018 года; 30 января 2019 года (за весь 2018-й год). |

| ПФР | СЗВ-М | Ежемесячно не позднее 15-го числа следующего месяца |

| ПФР | Отчет о страховом стаже (СЗВ-СТАЖ) | Ежегодно не позднее 1 марта следующего года (есть исключения) |

| ФСС России | Расчет по взносам на травматизм (4-ФСС) | Ежеквартально: на бумаге ‒ не позднее 20-го числа следующего месяца, электронно ‒ не позднее 25-го числа следующего месяца |

Таблица КБК по взносам «на травматизм»

Теперь в таблице сведем актуальные значения КБК по взносам «на травматизм», которые нужно применять бухгалтеру в целях уплаты страховых взносов в ФСС и указывать в поле 104 платежного поручения. Эти КБК в 2018 году не изменились. Отметим, что новых КБК по взносам на страхование от несчастных случаев на производстве и профессиональных заболеваний тоже не утверждено.

С 2017 года органы ФСС внимательно контролируют страховые взносы «на травматизм». Профильный Закон от 24.07.1998 № 125-ФЗ в статьях 26.14 – 26.21 подробно описывает:

- как ФСС проводить камеральные и выездные проверки;

- как оформлять результаты этих ревизий;

- как обжаловать действия сотрудников ФСС России и др.

Страховые взносы на травматизм в 2018 году в части основных моментов, касающихся их начисления и уплаты, подчинены тем же правилам, которые действовали в 2017 году. Рассмотрим эти основные моменты.

Отчисления на травматизм - принципы расчета

После перехода с 2017 года основного объема страховых взносов под контроль налоговых органов отчисления на травматизм оказались единственным платежом, продолжающим уплачиваться во внебюджетный фонд. Порядок начисления страховых взносов на травматизм в 2018 году всё так же регулирует закон «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ.

Базой для их начисления являются суммы вознаграждений, начисляемых работодателями в пользу наемных работников (п. 1 ст. 20.1 закона № 125-ФЗ). Однако ряд таких выплат расценивается как не облагаемые взносами (ст. 20.2 закона № 125-ФЗ). К числу последних относятся госпособия, компенсационные выплаты, матпомощь и некоторые другие.

Величину отчислений на травматизм, подлежащих уплате, определяют ежемесячно, исходя из объема базы расчета, накопленной с начала года до завершения месяца, за который делается начисление взносов (п. 9 ст. 22.1 закона № 125-ФЗ).

К этой базе применяется установленный для страхователя тариф, величина которого в сравнении с общепринятым для соответствующего класса профриска значением может снижаться фондом. Объем снижения обусловлен отсутствием смертельных последствий несчастных случаев, наличием результатов спецоценки условий труда, фактов проведения медосмотров, объемами расходов на соцстрахование, рассматривается по итогам деятельности за 3 года, предшествующих снижению, и может достигать 40% от общепринятой величины тарифа (п. 1 ст. 22 закона № 125-ФЗ).

Сумму взносов, подлежащих уплате за последний месяц, рассчитывают, вычитая из их величины, исчисленной от объема базы, накопленной с начала года, те суммы, которые были начислены за месяцы, предшествующие месяцу расчета.

Действующие тарифы - обычные и по инвалидам

Каковы же тарифы взносов на травматизм в 2018 году? Они продолжают соответствовать значениям, введенным законом «О страховых тарифах…» от 22.12.2005 № 179-ФЗ (ст. 1 закона «О страховых тарифах…» от 19.12.2016 № 419-ФЗ).

Величина ставки по взносам на травматизм в 2018 году всё так же зависит от класса профриска (ст. 1 закона № 179-ФЗ), а отнесение к соответствующему классу - от вида осуществляемой деятельности (приказ Минтруда России от 30.12.2016 № 851н).

О том, какие значения есть у действующих тарифов, читайте в публикации .

Кроме того, продолжает действовать установленное законом № 179-ФЗ (ст. 2) правило о снижении взносов на 60%, доступное для применения:

- всем юрлицам в части выплат в адрес инвалидов;

- организациям, созданным инвалидами или для помощи им.

Также в 2018 году взносы на травматизм с выплат инвалидам с применением ставок в размере 60% от общеустановленных тарифов начисляют ИП (ст. 2 закона № 419-ФЗ).

Правила уплаты страховых взносов на травматизм в 2018 году

Уплату страховых взносов на травматизм в 2018 году, как и в предшествующие годы, нужно делать ежемесячно, перечисляя в фонд начисленную за прошедший месяц сумму. Срок для такого платежа истекает 15-го числа месяца, наступающего после того, за который выполнен расчет (п. 4 ст. 22 закона № 125-ФЗ). Из-за совпадения с общевыходными днями он может переноситься на более поздний срок, соответствующий ближайшему буднему дню.

Платежный документ при оплате будет оформляться в адрес того регионального отделения ФСС, в котором плательщик взносов стоит на учете. То есть в данных получателя будут приведены название, ИНН, КПП соответствующего отделения ФСС и его реквизиты в казначействе.

Обязательными для указания сведениями будут также КБК платежа, код статуса плательщика взносов (08), ОКТМО, шифры периода и характера оплаты, описание назначения перечисления.

При уплате взносов на травматизм в 2018 году КБК приводится тот же, что и в 2017-м, т. е. 39310202050071000160. Иные значения этого кода могут возникнуть при уплате пени (393 1 02 02050 07 2100 160) или штрафа (393 1 02 02050 07 3000 160).

Отчетность по отчислениям на травматизм в 2018 году

Отчетность по травматизму в 2018 году остается сдаваемой поквартально в месяце, наступающем после завершения очередного квартала, в срок не позднее (п. 1 ст. 24 закона № 125-ФЗ):

- 20-го числа, если отчет сформирован на бумаге (такое право есть у страхователей со среднесписочной численностью не выше 25 человек);

- 25-го числа, если сдача осуществляется электронно.

Для ее составления используется форма 4-ФСС, утвержденная приказом ФСС РФ от 26.09.2016 № 381 в его актуальной редакции. Этот же документ содержит правила оформления отчета. Данные в форму вносятся нарастающим от квартала к кварталу итогом. Заполнению подлежат только те таблицы, для которых имеются необходимые данные.

Вместе с формой 4-ФСС подается еще 1 отчет - об использовании страховых средств на осуществление мероприятий по снижению травматизма на производстве.

Правомерность применения определенного тарифа при расчете взносов требует ежегодного подтверждения вида осуществляемой деятельности. Крайний срок для подтверждения определен как 15 апреля года, наступившего после того, за который формируются обосновывающие вид деятельности сведения (п. 3 порядка подтверждения, утвержденного приказом Минздравсоцразвития России от 31.01.2006 № 55).

Итоги

В правилах расчета и уплаты страховых взносов на травматизм в 2018 году в сравнении с 2017 годом принципиальных новшеств нет. Они по-прежнему уплачиваются в ФСС. Туда же подается и отчетность по взносам.

Большая часть изменений касается взносов на обязательное страхование от несчастных случаев на производстве (взносов на «травматизм»). Кроме того, изменилась предельная база для начисления взносов в ФСС, увеличены размеры штрафов, а также изменены КБК для уплаты пеней и штрафов.

Пилотный проект

Пилотный проект ФСС России по прямым выплатам пособий по социальному страхованию территориальным органами фонда продлен на 2016 год постановлением Правительства РФ от 19 декабря 2015 г. №1389. С июля 2016 года к нему присоединяются Мордовия, Брянская, Калининградская, Калужская, Липецкая и Ульяновская области. Напомним, что для всех предприятий и организаций вышеуказанных регионов в ходе пилотного проекта изменяется система уплаты страховых взносов в Фонд социального страхования. По новой схеме страхователи должны уплачивать страховые взносы по обоим видам обязательного социального страхования в полном объеме.

Лимит взносов в ФСС в 2016 году

Постановлением Правительства РФ от 26 ноября 2015 г. №1365 изменена предельная величина базы для начисления страховых взносов по обязательному социальному страхованию в ФСС по временной нетрудоспособности и в связи с материнством. Теперь она составляет 718 тыс. руб. (в 2015 году лимит по взносам был 670 тыс. руб.). С заработной платы в пределах лимита по взносам тариф взносов составляет 2,9%, свыше лимита взносы не начисляются. Напомним, что лимит по взносам не касается взносов на «травматизм». Они уплачиваются в полном объеме.