Мало кто из нас, выезжая за пределы страны, задумывается об особенностях своего статуса, а между тем незнание способно привести к последствиям. Говорят ли вам что-то слова «резиденты» и «нерезиденты»? Только представьте себе: вы отправились на учебу либо на лечение за границей и, конечно же, для удобства расчетов приняли решение открыть в заграничном банке собственный счет. Можете ли вы представить, что подобное, на первый взгляд, простое действие способно привести к выплате штрафных санкций на родине? Во избежание неприятных последствий стоит знать, что на территории РФ существует такое понятие, «резидент» и «нерезидент». Чем отличаются эти термины, мы и постараемся разобраться.

Кто такие валютные нерезиденты

Под данную категорию людей попадают граждане, проживающие на территории других государств не менее года, имеющие рабочую либо учебную визу на срок не менее года либо имеющие вид на жительство. На обычном примере это выглядит так: вы проживаете в Англии, имеете вид на жительство в этой стране, а ваш ребенок учится в одном из колледжей страны более года. Таким образом, вы являетесь нерезидентами РФ и имеете полное право открыть счет в любом зарубежном банке. На операции по данным счетам не действуют ограничения. Этим, собственно, и отличаются валютные резиденты и нерезиденты друг от друга.

Особенности и права валютных резидентов

Все категории граждан, не попадающих под критерии, рассмотренные нами выше, автоматически признаются валютными резидентами РФ. Что означает отсутствие прав открывать счета в банках за границей без уведомления налоговых органов РФ. Даже если вы отправились на отдых в другую страну, это не дает вам права открыть банковский счет в этом государстве. Если же вдруг сложилась такая ситуация, что счет был все же открыт, вы обязаны в течение месяца уведомить об этом налоговые органы своей родины, подав соответствующее уведомление. В свою очередь, налоговая должна проставить отметку о принятии вашего уведомления. По закону операции со своими счетами в зарубежном банке вы можете проводить, только если предоставите работникам данное уведомление.

Валютные операции резидентов и нерезидентов нашей страны между этими категориями граждан разрешены, но с некоторыми исключениями. Более подробно о нюансах расскажут юристы, обладающие максимальными знаниями о внесенных в законодательство поправках на текущий момент.

Операции между нерезидентами

Валютные расчеты для данной категории граждан в банках, находящихся за пределами Российской Федерации, разрешены. Также нерезиденты имеют право осуществлять движение ценных бумаг на территории РФ в соответствии с законодательством, а на территории страны нерезиденты могут осуществлять движение собственных средств в российских банках в специально предусмотренном порядке.

Валютные операции резидентов РФ

Между резидентами операции в валюте запрещены, за некоторым исключением. Наиболее частыми исключениями являются: расчеты в магазинах, где торгуют беспошлинными товарами, расчеты в пути транспорта дальнего следования (при условии, что данная перевозка является международной). Также разрешено использование валютных средств при оплате обязательных налогов и сборов в федеральный бюджет.

Итак, резидент и нерезидент - в чем отличие их друг от друга? Разобраться довольно трудно. Иногда в замешательство попадают даже банковские работники, пытаясь присвоить верный статус гражданину. А уж понять, привнесут ли ужесточенные новым законодательством санкции порядок в действия представителей таких категорий, как резиденты и нерезиденты РФ, - совершенно не представляется возможным.

Ведь граждане, имеющие возможность открыть счет в банке другого государства, вряд ли обратят внимание на штраф в размере пяти тысяч рублей, для них такие расходы, скорее всего, значительными не являются. Помимо этого, внесенными поправками не учитываются компании нерезидентов за рубежом, используемые вместо открытия частных счетов. Формально такие расчеты не являются нарушением законодательства.

В любом случае резиденты и нерезиденты обязаны предоставлять уполномоченным органам всю необходимую информацию по движению собственных валютных средств в соответствии с перечнем, предусмотренным законом. Вести учет таких средств и составлять отчетность все же придется, независимо от вашего статуса.

В большинстве стран отношения между государством и налогоплательщиками строятся на основе резидентства. По этому принципу все налогоплательщики отдельного государства делятся на резидентов и нерезидентов.

Физические лица в статусе резидента

Если физлицо находится на территории России минимум 183 календарных дня в течение 12 месяцев, следующих подряд, его можно назвать резидентом РФ. Эти 183 дня необязательно должны идти последовательно. Есть исключения, когда пребывание вне страны не делает лицо нерезидентом:

- если физическое лицо отсутствовало в стране по причинам прохождения лечения, обучения или исполнения за границей обязательств по трудовому договору;

- если российский военнослужащий несет воинскую обязанность за границей или сотрудник органов власти в командировке за пределами РФ;

- если международный договор устанавливает другой порядок определения резидентства, то применяется его положение, так как его юридическая сила выше.

При отсутствии в стране в течение 183 и более дней за последний год физическое лицо считается нерезидентом. Статус резидента подтверждается сведениями из табеля учета рабочего времени, копиями страниц паспорта с отметками о пересечении границы, документы о регистрации по месту жительства, данными миграционных карт.

По закону гражданство лица не имеет значения для признания резидентом. Им можно признать лицо без гражданства или иностранного гражданина. ИП получают резидентство, если уплачивают российские налоги и зарегистрированы в органах ФНС России.

Юридические лица — резиденты

Резидентство юридического лица определяется принадлежностью к налоговой системе РФ. Юрлицо должно состоять на учете в соответствующих органах и уплачивать налоги в бюджет. Для присвоения этого статуса учитывайте место регистрации фирмы, месторасположение управляющего органа и место деятельности. Юридическим лицом — резидентом РФ считаются:

- организации, зарегистрированные в России;

- иностранные организации в соответствии с международным договором;

- международные организации, головной офис которых располагается в России, и управление осуществляется с территории РФ.

Если юрлицо ведет деятельность в России, но при этом создано и зарегистрировано за границей, оно не может быть резидентом.

Статус налогового резидента и его особенности

От того, является ли лицо резидентом страны, зависит, в какой стране оно будет платить налог на доходы и какие правила налогообложения будут для него применяться. Статьи 207, 209, 210 и 224 Налогового кодекса регулируют вопросы резидентства в России.

Резидент РФ обязан декларировать все доходы, в том числе полученные за пределами страны и уплачивать с них налоги; налоговая база рассчитывается как сумма всех доходов облагаемых налогом, за исключением сумм положенных налоговых вычетов. Сумма налога для резидента исчисляется нарастающим итогом с начала года по итогам каждого месяца. Нерезидент уплачивает налог только с тех доходов, которые получены на территории России; налоговый вычет не предоставляется. Сумма налога для нерезидента исчисляется отдельно по каждой сумме начисленного дохода (за месяц).

Налог на доходы резидентов и нерезидентов

От налогового статуса физлица зависит ставка НДФЛ, по которой облагаются получаемые доходы. По статье 224 Налогового кодекса резидент РФ уплачивает стандартный НДФЛ по ставке 13%. Для лиц нерезидентов пункт 3 статьи 224 устанавливает специальную ставку НДФЛ 30%, которая может быть снижена при определенных условиях:

- если нерезидент получил в качестве дохода дивиденды от вложений в российские организации, ставку налога можно снизить до 15%;

- для особых категорий нерезидентов налоговая ставка составляет 13%.

Смена статуса налогового резидента

В течение года физическое лицо может изменить свой статус. Каждый раз, когда выплачивается доход, уточняйте статус сотрудника, чтобы не удерживать с него лишнюю сумму налога. Для этого каждый месяц при начислении зарплаты проверяйте, сколько времени работник провел на территории России в течение предшествующих 12 месяцев. Дополнительно по итогам налогового периода (календарного года) уточните статус работника и при необходимости сделайте перерасчет НДФЛ за год.

Если лицо получает резидентство, у него возникает возможность возвратить сумму переплаты по НДФЛ, накопленную в текущем календарном году (с 1 января). Работодатель должен провести перерасчет НДФЛ по ставке 13% с начала года и зачесть излишне уплаченную сумму налога. Если до конца года зачесть всю сумму переплаты невозможно, сотрудник может подать заявление в налоговый орган, чтобы налоговая провела перерасчет и вернула излишне уплаченную сумму. Для этого необходимо предоставить справку 2-НДФЛ, декларацию и документ, подтверждающий резидентство.

При утрате сотрудником в течение года резидентства страны, с начала текущего года производится перерасчет НДФЛ по ставке 30% без предоставления налоговых вычетов. При начислении зарплаты, помимо налога необходимо удерживать сумму долга с начала года (но не более 50% от зарплаты). Если год уже закончился нужно подать в органы ФНС справку 2-НДФЛ по ставке 30% и передать долг на взыскание в налоговый орган. Во избежание этого можно договориться с работником о внесении наличных средств и за их счет погасить задолженность по налогу.

Ведете работу с налоговыми резидентами и нерезидентами? В течение месяца в сервисе Контур.Бухгалтерия можно бесплатно, легко и быстро формировать и отправлять декларации, вести учет и начислять зарплату.

Несколько лет назад, закончив институт по специальности «финансы и кредит», я устроилась работать бухгалтером. Опыта в этой сфере было не очень много, поэтому, ошибки и неточности, периодически мною допускаемые, были достаточно серьезными.

Пробелов в знаниях тоже было предостаточно и одним из существенных моментов стало незнание, кто такие резиденты и нерезиденты в налоговом законодательстве. Пришлось внимательно разбираться в этом вопросе и сегодня я расскажу вам уже из собственного опыта, как определить статус налогоплательщика, в чем заключаются отличия этих понятий и каким образом выбор одного из них, может повлиять на оформление налоговой отчетности и формирование обязательных платежей.

Вышеупомянутые термины достаточно известны многим россиянам и гражданам других стран, однако, использоваться они могут в разных сферах. Речь идет о таких направлениях:

- налоговая сфера, где статус налогового резидента или нерезидента указывает на источник получения доходов: в государстве или за пределами страны. С учетом этой характеристики в дальнейшем определяются и ставки налогообложения;

- валютная сфере, где речь идет об установлении контроля над проводимыми операциями. Резиденты, в этом случае обязаны подчиняться определенным правилам и сдавать соответствующую отчетность в рамках действующего регламента;

Следует также отметить, что терминология присутствует и в других сферах, к примеру, при разрешении вопросов о наследовании имущества. В этой связи, чтобы уметь в правильном ключе трактовать данные понятия, необходимо четко понимать, в чем заключается разница между понятиями «резидент РФ» и «нерезидент».

В чем разница между понятиями?

Какие мысли посещают человека, впервые столкнувшегося с обозначенными терминами, и далекого от юридической, налоговой или финансовой сфер? Возникает вполне закономерный вопрос что это такое и по какому принципу следует различать оба понятия.

При первом рассмотрении понятия, может сложиться впечатление, что резидент страны – это просто житель, имеющий официальный гражданский статус, а вот нерезидент – это иностранец. Конечно, доля правды в этом есть, однако, по сути, такая трактовка не вполне правильная. Прежде всего, основным критерием для оценивания термин является период нахождения гражданина внутри РФ и за пределами страны.

Если обратиться к валютной сфере, то в группу резидентов входят лица, имеющие статус:

- граждане РФ, которые постоянно проживают на территории страны;

- иностранцы и лица без гражданского статуса, которые постоянно находятся в пределах государственных границ.

Все остальные участники различных валютных операций, будут считаться нерезидентами. В налоговой сфере все происходит аналогично. Если человек проживает в стране не меньше 183 суток в течение года, то он получает статус резидента. Командировки военнослужащих или госслужащих на любой период времени за пределы государства, не являются причиной потери данного статуса. Все остальные лица входят в группе нерезиденты.

Как определить, какой статус имеет конкретное лицо?

Стоит отметить, что даже одного месяца достаточно, чтобы статус налогоплательщика поменялся. Для этого достаточно выехать за пределы государства или вернуться назад в страну. Впрочем, никаких указаний в действующем законодательстве в отношении того что придется отсылать уведомление в ИФНС о смене статусу, не существует.

Важным моментом является еще и то, что гражданство никак не влияет на определение данного статуса. В отдельных случаях, правда, предусмотрено, что даже если гражданин покидал пределы страны на длительное время, этот период в учет не принимается. Речь идет о следующих моментах:

- человек покидал РФ на срок не более полугода для прохождения лечебного курса;

- гражданин проходил обучение в течение полугода в другом государстве;

- налогоплательщик числился как откомандированный для добычи нефти и газа за пределами своей страны.

Некоторые нюансы по определению статуса, могут возникнут в том случае, когда человек желает эмигрировать из России и продает собственное имущество. Фактически такие лица уже не являются резидентами, хотя формально, продолжают ими считаться. Им необходимо будет уплатить НДФЛ и вот здесь размер платы зависит от статуса. Дело в том, что по ставке 13% платят резиденты, а вот по ставке в 30% уже нерезиденты.

Зачем нужно подтверждать статус и как это происходит?

Подтверждение официального статуса налогоплательщика не является обязательных условием, однако, предоставление необходимых документов может стать основанием для существенного снижения налогового бремени. Особенно актуальная предоставляемая возможность в том случае, когда гражданина является налогоплательщиком сразу в нескольких странах.

Порядок подтверждения достаточно простой и требует подготовки документации, подтверждающей тот факт, что в течение 183 суток в году, человек проживал на территории государства. Все документы передаются в ИФНС.

Заключение

Такие понятия, как «резидент» и «нерезидент» оказывают серьезное влияние на определение уровня налоговой ставки. Для первой группы налогоплательщиков такие показатели существенно снижены, а вот обладатели второго статуса обязаны уплачивать начисленные взносы и налоги по повышенным ставкам.

- Счета юридических лиц

- Счета физических лиц

- Счета (вклады) нерезидентов

- Расчет резидентства на примере

- Источники и ссылки

- Источники текстов, картинок и видео

- Ссылки на интернет-сервисы

- Ссылки на прикладные программы

- Создатель статьи

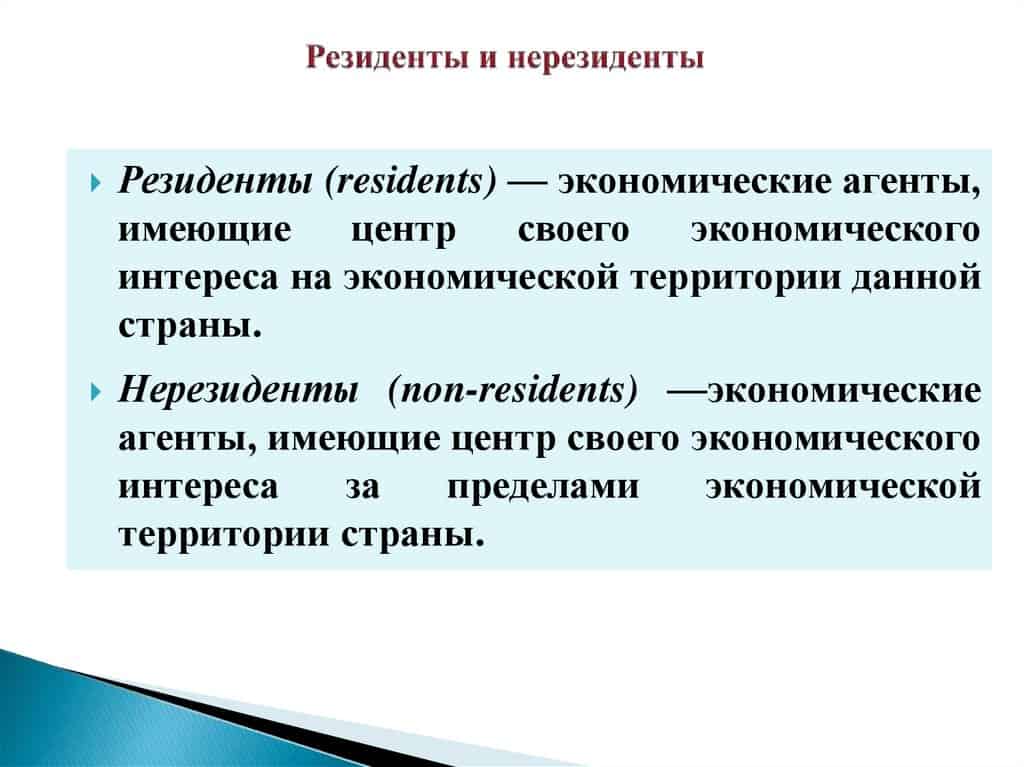

Развернуть содержание Резидент и нерезидент — это, определение Резидент — это физическое лицо, имеющее постоянную регистрацию страны, а также постоянно проживающее в данной стране, применительно Российского законодательства, в течение 183 календарных дней в течение последних 12 месяцев, либо это юридическое лицо, либо организация, не имеющая статуса юридического лица, либо дипломатическое или иное официальное представительство, созданное в соответствии с законодательством Российской Федерации, находящееся на её территории, либо за пределами.

Юридическое лицо в рф: как определить его статус – резидент или нерезидент

Для правильного расчета налогов и избежания двойного налогообложения необходимо установить резидентство. Поэтому вопрос о том, как определить, резидент или нерезидент юридическое лицо в России в 2018 году, имеет важный практический смысл.

Содержание

- 1 Резидентство – что это такое

- 2 Чем в РФ отличаются налоговые статусы

- 2.1 Возможно ли определить резидентство по номеру банковского счета

- 2.2 Возможно ли определить резидентство по ИНН

- 2.3 Поможет ли КПП определить налоговый статус

- 2.4 Как выяснить резидентство юридического лица на сайте ФНС РФ

- 3 Виды юридических лиц – понятие, функции, примеры: Видео

Резидентство – что это такое В широком смысле под резидентством юридического лица понимается его принадлежность к налоговой системе определенного государства, пребывание на учете и выплачивание налогов.

Кто такой резидент и нерезидент рф

ФНС России от 25 мая 2011 г. № АС-3-3/1855. Ситуация: как при определении налогового статуса (резидент или нерезидент) для целей расчета НДФЛ учесть дни нахождения в загранкомандировках и отпусках за рубежом? Когда человек выезжает за границу, он покидает территорию России. При определении налогового статуса (резидент или нерезидент) учитываются только дни фактического пребывания человека в России.

Внимание

Если в течение 12 следующих подряд месяцев человек находился в России 183 календарных дня и более, он признается налоговым резидентом. Если в течение 12 следующих подряд месяцев человек находился в России менее 183 календарных дней, он является нерезидентом.

Об этом сказано в пункте 2 статьи 207 Налогового кодекса РФ. При этом в период пребывания в России (менее или более 183 дней) включается как день прибытия (въезда) в Россию, так и день отъезда (выезда) из нее.

Резидент и нерезидент

Инфо

НК регламентирует различные перечни налогооблагаемых доходов в зависимости от статуса резидентности гражданина. Читайте также статью: → «Плательщики НДФЛ в 2018: налоговые резиденты и нерезиденты».

Важно

Согласно действующему законодательству, право на налоговый вычет предоставляется только резидентами РФ. Поэтому, назначая и рассчитывая сумму налоговой компенсации, работодатель должен иметь исчерпывающую информацию о статусе резидентности работника.

Как определить резидентность Вопреки расхожему мнению, статус резидентности напрямую не зависит от наличия или отсутствия у лица гражданства РФ. То есть гражданин другой страны и лицо без гражданства (с двойным гражданством) может быть резидентом РФ, и наоборот, гражданин РФ может иметь статус нерезидента.

Критерии установления статуса резидента Главный критерий, позволяющий установить статус резидентности, - период нахождения лица на территории РФ.

Резидент и нерезидент (resident and non-resident) — это

Так, иностранная по коду компания может оказаться резидентом РФ. Поэтому данные необходимо дополнительно проверять по другим источникам.

к содержанию Поможет ли КПП определить налоговый статус КПП – дополнительный код из девяти цифр, который получают юридические лица в налоговой инспекции при постановке на учет. Это касается как резидентов, так и нерезидентов РФ. Главное его назначение – показать причину, по которой данная организация оказалась на учете в определенной налоговой инспекции.

Таких КПП у юридического лица может быть несколько и со временем они могут меняться: например, при смене адреса. Первые две цифры КПП представляют регион РФ, третья и четвертая – номер налоговой инспекции.

Как определить резидент или нерезидент

В вышеописанных случаях следует учесть следующее:

- период обучения/лечения должен быть краткосрочным (не более полугода);

- причину нахождения за рубежом необходимо подтвердить документально (договор с медицинским учреждением/учебным заведением, платежные документы, т.п.).

В случае нарушения приведенных условий, период пребывания за рубежом в расчете 183 дней не учитываются. Загранкомандировки новых сотрудников В настоящее время многие компания направляют своих сотрудников в командировки за границу. Как в таком случае определить период пребывания сотрудника в РФ и установить статус резидентности? Если в течение расчетного периода сотрудник пребывал за границей в целях служебной командировки, то определение резидентности для него осуществляется в общем порядке.

Резидент (право)

Определение статуса резидент и нерезидент РФ Экономический субъект является резидентом той страны, где находится его основное место жительства, независимо от его гражданства Содержание Резидент - это юридическое или физ. лицо, зарегистрированное в данной стране, на которое в полной мере распространяется национальное законодательство. Нерезидент - это юридическое, физлицо, действующее в одном государстве, но постоянно зарегистрированное и проживающее в другом.

Также это могут быть организации и организации, не являющиеся юр. лицами, созданные в соответствии с законодательством иностранных государств, или находящиеся в стране иностранные дипломатические и иные официальные представительства, а также международные организации, их филиалы и представительства. Как правило, термин используется применительно к правам и обязанностям лиц в финансовых и налоговых правоотношениях.

Обязанности резидента Но, как и везде помимо прав существую и обязанности, они также установлены данным законом: — представлять органам и агентам валютного контроля документы и информацию, в необходимых случаях; представление информации — вести в установленном порядке учет и составлять отчетность по проводимым ими валютным операциям, обеспечивая сохранность соответствующих документов и материалов в течение не менее трех лет со дня совершения соответствующей валютной операции, но не ранее срока исполнения договора; отчетность — выполнять предписания органов валютного контроля об устранении выявленных нарушений актов валютного законодательства РФ и актов органов валютного регулирования.

Резидент или нерезидент как определить юридическое лицо

Документы, подтверждающие краткосрочное пребывание за рубежом К документам, подтверждающим нахождение человека за пределами России для краткосрочного лечения или обучения, можно отнести:

- договоры с медицинскими (образовательными) учреждениями на лечение (обучение);

- справки, выданные медицинскими (образовательными) учреждениями, свидетельствующие о проведении лечения (прохождении обучения) с указанием его времени;

- копии страниц паспорта со специальными визами и отметками пограничного контроля о пересечении границы.

При этом ограничений по возрасту, видам учебных заведений и изучаемых дисциплин, лечебных учреждений и заболеваний, перечню стран, в которых проходит обучение или лечение, нет. Об этом сказано в письмах Минфина России от 26 июня 2008 г. № 03-04-06-01/182, ФНС России от 15 октября 2015 г. № ОА-3-17/3850 и от 20 июля 2012 г.

Так, даты въезда в Россию и выезда из нее можно установить по отметкам российской пограничной службы:

- в загранпаспорте;

- в дипломатическом паспорте;

- в служебном паспорте;

- в миграционной карте;

Отметки, сделанные в документах пограничными службами иностранных государств (в т. ч. государств – участников Таможенного союза), при определении налогового статуса не учитываются: они не могут подтверждать продолжительность пребывания человека на территории России (письмо Минфина России от 26 апреля 2012 г. № 03-04-05/6-557).

Как узнать резидент или нерезидент юридическое лицо

Так, даты въезда в Россию и выезда из нее можно установить по отметкам:

- в загранпаспорте;

- в дипломатическом паспорте;

- в служебном паспорте;

- в паспорте моряка (удостоверении личности моряка);

- в миграционной карте;

- в проездном документе беженца и т. д.

Если отметка в паспорте отсутствует (например, человек приехал из Украины или Республики Беларусь), то доказательством пребывания в России могут быть другие документы. Например, документы о регистрации по местопребыванию, квитанции о проживании в гостинице.

Для работающих людей – табели учета рабочего времени или справки с места работы, выданные на основании данных табелей. Для учащихся – справка с места учебы, которая подтверждает фактическое посещение учебного заведения.

Это следует из писем Минфина России от 13 января 2015 г.

РФ с находящимися за пределами территории РФ физическими лицами – резидентами, а также филиалами, представительствами и иными подразделениями юридических лиц, созданных в соответствии с законодательством РФ, и физическими лицами – нерезидентами по договорам перевозки пассажиров, а также расчеты в иностранной валюте и валюте РФ с находящимися за пределами территории РФ физическими лицами – резидентами и физическими лицами – нерезидентами по договорам перевозки грузов, перевозимых физическими лицами для личных, семейных, домашних и иных нужд, не связанных с осуществлением предпринимательской деятельности.

Словосочетание "налоговый резидент" сегодня встречается достаточно часто. Однако не многие понимают его значение. Рассмотрим далее, кто является налоговым резидентом.

Общее понятие

Слово "резидент" является заимствованным. Его первоначальное значение в переводе с латыни - возглавлять, председательствовать. В русском языке это слово появилось из дипломатических кругов. В английском to reside - глагол, имеющий множество значений. Например, слово может означать "пребывать", "обитать", "находиться", "жить" и так далее. Таким образом, выходит, что резидентом является лицо, которое постоянно пребывает в какой-либо стране. При этом стоит отметить, что им может быть и не гражданин государства.

Дополнительные значения

Словом "резидент" также называют дипломатического представителя западного государства. При этом его ранг ниже, чем у посланника. Резидент - это и глава колониальной администрации в ряде протекторатах. Достаточно распространенное значение слова - старший шпион. Резидентом называли тайного уполномоченного зарубежной разведки, руководителя агентурной сети. Такое значение укоренилось в отечественном сознании после просмотра достаточно популярных кинолент о разведчиках. В английском языке словом resident называют неперелетную птицу.

Налоговый резидент РФ

Это определение касается людей, на которых в полной мере распространяется отечественное законодательство, в том числе НК. Административный и экономический порядок предписывает обязательную регистрацию человека на территории пребывания. Это необходимо для получения соответствующих документов, подтверждающих статус налогового резидента РФ. В НК приводится достаточно четкое определение. Так, налоговый резидент РФ - это человек, который фактически находится на территории государства на протяжении не менее 183-х дней (календарных) в течение 12 месяцев, следующих подряд. При определении данного юридического положения в целях исчисления НДФЛ необходимо учитывать дни фактического пребывания в стране. Если человек не считается налоговым резидентом, то касательно его доходов используется ставка 30 %. Данный порядок устанавливает статья 224 НК, в пункте 3. Налог по тарифу 30 % следует исчислять по каждой сумме совокупного дохода отдельно.

Документы-подтверждения

Налоговыми резидентами признаются физические лица, имеющие следующие бумаги:

- Документы с мест работы (текущих и предыдущих), которые выданы в соответствии с данными из табеля учета времени.

- Копии паспорта, в которых стоят отметки пограничных служб о факте пересечения границы.

- Квитанции о проживании в отелях/гостиницах.

- Документ о регистрации по месту пребывания (жительства).

- Бумага из учебного заведения.

- Прочие документы, которые оформлены по предписанному законодательством порядку, на основании которых человек считается налоговым резидентом.

Объект обложения

В качестве него выступает доход, который получает налоговый резидент России от внутригосударственных источников и находящихся за пределами страны. При определении базы НДФЛ в отношении поступлений, на которые начисляется ставка 13 %, человек вправе воспользоваться имущественными, социальными и стандартными вычетами.

Доходы источников

Налоговыми резидентами РФ признаются люди, пребывающие на территории страны в указанный выше срок, а также получающие вознаграждение за исполнение трудовых и прочих обязанностей, оказанные услуги, проведенную работу и прочие законные действия в пределах государства. Данное положение присутствует в ст. 208 НК (п.1). В данном случае не имеет значение, зарубежная или отечественная компания будет выплачивать вознаграждение. К внутригосударственным доходам также относят пособия и пенсии, которые предусмотрены действующим отечественным законодательством. Налоговый резидент может осуществлять рабочую и иную законную деятельность, оказывать услуги за пределами страны. В этом случае его доходы считаются как поступающие от источников, находящихся за границей государства.

Ставка 13 %

Все доходы, которые получает налоговый резидент от внутригосударственных источников, подлежат обложению по тарифу 13 %. Данное предписание фиксируется в ст. 224, п. 1 НК. Налоговый резидент имеет право на стандартные вычеты. В их числе и уменьшение отчислений на детей. Вычет на ребенка полагается до того месяца, в который доход трудящегося, исчисляемый нарастающим итогом с начала отчетного (налогового) периода, превысит 280 тысяч рублей. Порядок предоставления такого уменьшения описан в ст. 218 НК. Суммы налога по тарифу 13 % исчисляются нарастающим итогом с начала периода по итогу каждого месяца относительно всех доходов, к которым применяется указанная ставка, начисленным плательщику за данный период, с включением уже удержанных платежей.

Как посчитать календарные дни?

183 дней нахождения в стране, по окончании которых физлицо будет считаться налоговым резидентом, исчисляются суммированием всех календарных суток, когда оно пребывало в РФ на протяжении 12 месяцев, следующих подряд. При определении юридического положения работодателем также учитываются даты въезда и выезда из государства, поскольку фактически человек находился на его территории. Что касается обучения и лечения, то НК не предписывает непрерывность в течение 183-х дней. Время выезда за пределы страны на протяжении 12-ти месяцев, следующих друг за другом, не учитываются, кроме ряда случаев. В частности, к ним относят краткосрочное лечение и обучение за границей. Кратковременным считается период, который длится меньше полугода.

Определение 12-ти месяцев

В письме УФНС указано, что они могут быть не календарными. Двенадцатимесячный период может начинаться в одном, а заканчиваться в другом периоде. Данное положение разъясняется в письмах Минфина. В течение налогового года бухгалтерия определяет двенадцатимесячный период на дату, когда сотрудник получил доход - заработную плату. Днем получения считается последнее число месяца, за который осуществлено начисление. Если были выданы отпускные, то считается дата их фактического получения.

Изменение налогового статуса

В этом случае будет меняться и порядок по обложению доходов. Многие работодатели интересуются, должны ли они ставить в известность сотрудника о том, что у него изменился статус, и он вправе вернуть НДФЛ? В ст. 24 (п. 3 и 3.1) НК перечислены обязанности налогового агента. В нормах не оказано, что работодатель должен уведомлять сотрудника о том, что последний стал налоговым резидентом. Однако следует в этой ситуации обратить внимание на ст. 231, п. 1, абз. 2 НК. В положении сказано, что налоговый агент должен сообщать плательщику сведения о каждом известном факте лишнего удержания налога и о его сумме. Это необходимо сделать в десятидневный срок с момента, как стало известно об этом. Специалисты Минфина считают, что работодатель может уведомить работника в произвольной форме. Предварительно порядок извещения следует согласовать с плательщиком.

Пересчет, доначисление и возврат НДФЛ

В случае, если по окончании отчетного периода налоговый статус изменился, ко всем доходам, полученным в течение года, следует применять другую ставку. Пересчет обязан производить работодатель. Налоговый агент не должен возвращать переплату НДФЛ, если трудящийся по окончании отчетного периода приобрел статус резидента. Данная процедура осуществляется уполномоченным органом, в котором плательщик стоит на учете по месту пребывания или жительства.

Документы для возврата

В налоговую службу плательщик должен подать следующие бумаги:

- Заявление. Оно составляется в письменной форме (ст. 78, пункт 6 НК).

- Налоговую декларацию. Она заполняется по форме 3-НДФЛ.

- Документы, которые удостоверяют наличие у лица статуса налогового резидента России в данном периоде.

Порядок, в соответствии с которым осуществляется возврат сумм, устанавливается в ст. 78 НК. Налоговый орган обязан принять решение об удовлетворении заявления плательщика в течение 10-ти дней с даты его поступления. Сообщить о нем уполномоченная инстанция должна не позднее 5-ти дней с момента принятия.

Форма 2-НДФЛ

Справка налогового резидента содержит сведения об излишне удержанной сумме отчислений. Эти данные указываются в пункте 5.6, пятого раздела, где приводятся общие суммы по доходам и сборам на завершение периода по процентной ставке. Бумага должна быть предоставлена в налоговую службу не позже 1-го апреля года, который последует за прошедшим. В справке также заполняется таблица по доходам, подлежащим обложению 13 %.

В заключение

Ставка 13 %, согласно действующему НК, применяется относительно всех доходов для налоговых резидентов РФ. Для не относящихся к данной категории людей, тарификация осуществляется по 30 %. Однако из общих правил есть несколько исключений. В частности, в случае, если иностранный гражданин заключил трудовое соглашение на период, превышающий 183 дня, то к его доходам применяется 13 % ставка. Но если сотрудник уехал из России до окончания указанного срока, а отчисления остались без изменений, то выплаты в бюджет считаются неверными. При выявлении таких фактов на работодателя может налагаться штрафная санкция. Что касается иностранных переселенцев, то они автоматически являются нерезидентами. Они остаются таковыми в течение полугода с момента въезда. В эту же категорию входят и граждане России, которые постоянно живут за пределами страны. В некоторых случаях люди получают гражданство в течение 3-х месяцев. Однако даже в этом случае они считаются нерезидентами РФ. Они входят в эту категорию до того, как период их пребывания в стране не превысит 183 дня.